30-летние ставки вернулись к двухмесячному минимуму

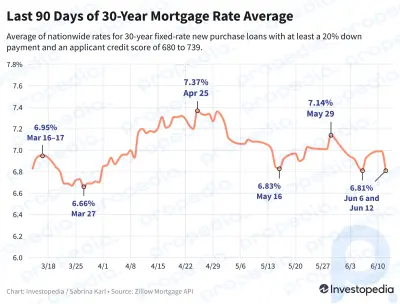

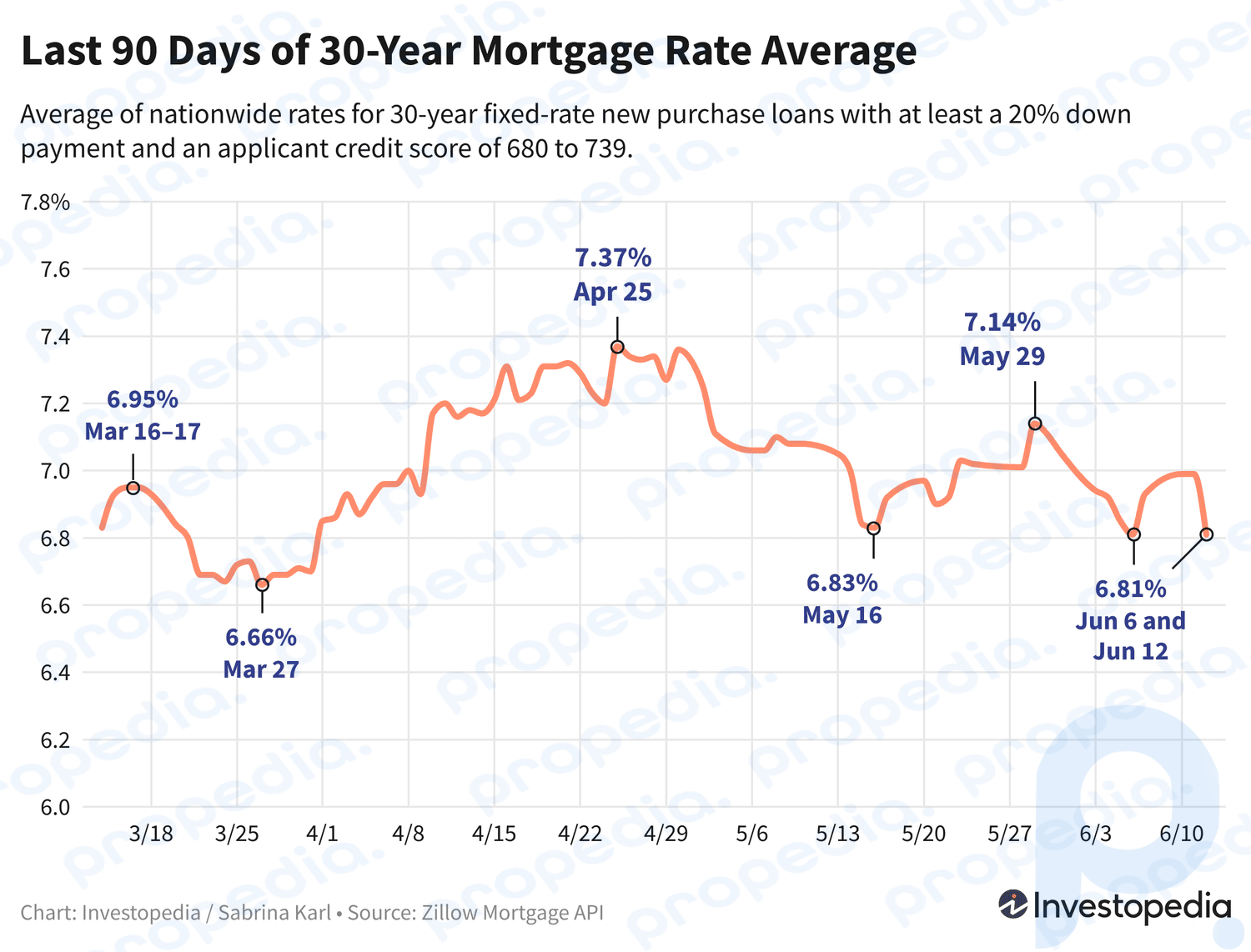

На фоне приятных новостей об инфляции ставки по 30-летним ипотечным кредитам в среду упали. Снизившись почти на две десятых процентного пункта, средний показатель за 30 лет снизился до 6,81%. Средние показатели практически по всем типам ипотечных кредитов упали, причем многие из них выражались двузначными базисными пунктами.

Поскольку ставки сильно различаются у разных кредиторов, всегда разумно выбирать лучший вариант ипотеки и регулярно сравнивать ставки, независимо от типа ипотечного кредита, который вы ищете.

Сравните лучшие ставки по ипотеке сегодня — 18 июня 2024 г.Сегодняшние средние ставки по ипотеке: новая покупка

После вчерашней публикации последнего индекса потребительских цен ставки по 30-летним ипотечным кредитам резко упали на 18 базисных пунктов. Это возвращает флагманский средний показатель к 6,81%, тому же самому двухмесячному минимуму, который наблюдался около недели назад. Между минимумом прошлой недели и сегодняшним днем средний показатель вырос до 6,99%.

Ставки по 30-летним ипотечным кредитам все еще повышены по сравнению с началом февраля, когда средний показатель упал до 6,36%. Но сегодняшние ставки намного ниже исторического 23-летнего максимума в 8,01%, который мы наблюдали в октябре.

Ставки по новым 15-летним облигациям также значительно снизились в среду, опустившись почти на четверть процентного пункта и опустившись ниже порога в 6% впервые за четыре недели. Сейчас средний показатель за 15 лет составляет 5,96%, что значительно ниже пика прошлой осени в 7,08% — самого высокого уровня, зарегистрированного с 2000 года.

Между тем, в среду крупные 30-летние ставки снизились лишь незначительно, уменьшив незначительные 5 базисных пунктов. Тем не менее, это толкает огромный 30-летний средний показатель ниже 7% и значительно ниже майского максимума в 7,30%. Хотя исторические ежедневные высокие ставки не публиковались до 2009 года, по оценкам, пик в 8,14%, достигнутый прошлой осенью, был самым дорогим крупным 30-летним средним показателем за последние 20 с лишним лет.

Еженедельный средний показатель Фредди Мака

Каждый четверг Freddie Mac публикует средние еженедельные ставки по 30-летним ипотечным кредитам. Показатель на этой неделе упал на 4 базисных пункта до 6,95% после того, как большую часть последних двух месяцев он находился выше 7%. В октябре средний показатель Freddie Mac достиг исторического 23-летнего пика в 7,79%. Позже он значительно упал, достигнув минимальной отметки в 6,60% в середине января.

Среднее значение Freddie Mac отличается от того, что мы сообщаем для 30-летних ставок, поскольку Freddie Mac рассчитывает среднее недельное значение, которое объединяет ставки за пять предыдущих дней. Напротив, наше среднее значение Propedia за 30 лет представляет собой ежедневное значение, предлагающее более точный и своевременный индикатор движения ставок. Кроме того, критерии включения кредитов (например, сумма первоначального взноса, кредитный рейтинг, включение дисконтных баллов) различаются в зависимости от методологии Freddie Mac и нашей собственной.

Сегодняшние средние ставки по ипотеке: рефинансирование

Ставки рефинансирования по многим видам кредитов в среду также изменились двузначными цифрами. Как 30-летние, так и 15-летние средние значения рефинансирования упали на 22 базисных пункта, в то время как гигантское 30-летнее среднее значение рефи уменьшилось на 23 пункта.

Рассчитайте ежемесячные платежи для различных сценариев кредита с помощью нашего ипотечного калькулятора.

Тарифы, которые вы видите здесь, как правило, не будут напрямую сравниваться с тизерными тарифами, которые вы видите в рекламе в Интернете, поскольку эти тарифы выбраны как наиболее привлекательные, а эти тарифы являются средними. Тизерные ставки могут включать предоплату баллов или могут быть основаны на гипотетическом заемщике со сверхвысоким кредитным рейтингом или на кредите, меньшем, чем обычно. Ставка по ипотеке, которую вы в конечном итоге обеспечите, будет зависеть от таких факторов, как ваш кредитный рейтинг, доход и т. д., поэтому она может отличаться от средних значений, которые вы видите здесь.

Ставки по ипотеке по штатам

Самые низкие доступные ставки по ипотечным кредитам варьируются в зависимости от штата, в котором они выданы. На ставки по ипотеке могут влиять различия в кредитном рейтинге на уровне штата, средний тип и размера ипотечного кредита, а также различные стратегии управления рисками отдельных кредиторов.

В штатах с самыми низкими ставками новых покупок за 30 лет в среду были Нью-Йорк, Юта, Вашингтон, Колорадо, Джорджия и Северная Каролина, а в штатах с самыми высокими средними ставками были Западная Вирджиния, Аляска, Северная Дакота, Вашингтон, округ Колумбия, Айова. , Миссисипи, Монтана и Небраска.

Что вызывает рост или падение ставок по ипотеке?

Ставки по ипотечным кредитам определяются сложным взаимодействием макроэкономических и отраслевых факторов, таких как:

- Уровень и направление рынка облигаций, особенно доходности 10-летних казначейских облигаций.

- Текущая денежно-кредитная политика Федеральной резервной системы, особенно в том, что касается покупки облигаций и финансирования ипотечных кредитов, поддерживаемых государством.

- Конкуренция между ипотечными кредиторами и между типами кредитов

Поскольку колебания могут быть вызваны любым их количеством одновременно, обычно трудно приписать изменение какому-либо одному фактору.

Макроэкономические факторы удерживали рынок ипотечного кредитования на относительно низком уровне на протяжении большей части 2021 года. В частности, Федеральная резервная система покупала облигации на миллиарды долларов в ответ на экономическое давление пандемии. Эта политика покупки облигаций является основным фактором, влияющим на ставки по ипотечным кредитам.

Но начиная с ноября 2021 года ФРС начала сокращать покупки облигаций, делая значительные сокращения каждый месяц, пока не достигла чистого нуля в марте 2022 года.

В период с этого времени до июля 2023 года ФРС агрессивно повышала ставку по федеральным фондам, чтобы бороться с инфляцией, которая росла десятилетиями. Хотя ставка по федеральным фондам может влиять на ставки по ипотечным кредитам, она не влияет на это напрямую. Фактически, ставка по федеральным фондам и ставки по ипотечным кредитам могут двигаться в противоположных направлениях.

Но, учитывая историческую скорость и масштабы повышения ставок ФРС в 2022 и 2023 годах (подняв базовую ставку на 5,25 процентных пункта за 16 месяцев), даже косвенное влияние ставки по федеральным фондам привело к резкому повышению ставок по ипотечным кредитам за последние два года. годы.

ФРС поддерживает ставку по федеральным фондам на текущем уровне с июля, вчера было объявлено о седьмом подряд удержании ставки. Хотя инфляция значительно снизилась, она все еще выше целевого уровня ФРС в 2%. Пока центральный банк не почувствует уверенность в том, что инфляция падает достаточно и устойчиво, он заявляет, что не решается начинать снижение ставок.

В этом году ФРС проведет еще четыре заседания, следующее запланировано на 31 июля.

Как мы отслеживаем ставки по ипотеке

Приведенные выше средние показатели по стране и штату предоставляются в неизменном виде через Zillow Mortgage API при условии, что соотношение кредита к стоимости (LTV) составляет 80 % (т. е. первоначальный взнос составляет не менее 20 %), а кредитный рейтинг заявителя в Диапазон 680–739. Полученные ставки отражают то, что клиенты должны ожидать увидеть при получении фактических предложений от кредиторов в зависимости от их квалификации, которые могут отличаться от рекламируемых тизерных ставок. © Zillow, Inc., 2024. Использование регулируется Условиями использования Zillow.