Es posible, si su póliza tiene valor en efectivo

Si bien pedir prestado de su póliza de seguro de vida puede ser una manera rápida y fácil de tener dinero en efectivo cuando lo necesite, hay algunos detalles que debe conocer antes de pedir prestado. Lo más importante es que sólo puede pedir prestado contra una póliza de seguro de vida permanente , es decir, un seguro de vida completo o una póliza de seguro de vida universal.

El seguro de vida a término , una opción más económica y adecuada para muchas personas, no tiene valor en efectivo. Está diseñado para durar un período de tiempo limitado, que generalmente oscila entre uno y 30 años. Sin embargo, en algunos casos, una póliza de vida a término se puede convertir en una póliza permanente en la que se puede generar valor en efectivo.

Conclusiones clave

- Pedir prestado de su póliza de seguro de vida puede ser una manera fácil de tener dinero en efectivo cuando lo necesite.

- Sólo puede pedir prestado contra una póliza de seguro de vida total o una póliza de seguro de vida universal .

- Los préstamos de póliza reducen el beneficio por fallecimiento si no se cancelan.

- Las compañías de seguros de vida agregan intereses al saldo del préstamo, que si no se pagan pueden hacer que la póliza caduque.

- Sólo el seguro de vida permanente genera valor en efectivo. Las pólizas a plazo no.

Políticas de las que puede pedir prestado

Tanto las pólizas de seguro de vida entera como las de vida universal son más caras que las de plazo, pero no tienen una fecha de vencimiento predeterminada. Si se pagan primas suficientes, la póliza estará vigente durante toda la vida del asegurado. Si bien las primas mensuales son más altas que las del plazo, el dinero pagado en la póliza que excede el costo del seguro se acumula en una cuenta de valor en efectivo que es parte de la póliza. El propósito del valor en efectivo es compensar el costo creciente del seguro a medida que envejece. Esto es para que las primas puedan permanecer niveladas durante toda la vida y no aumentar a cantidades inasequibles en sus últimos años.

El seguro de vida permanente tiene algunos valores importantes: el valor nominal, el beneficio por fallecimiento (a menudo el mismo que el valor nominal) y el valor en efectivo. Un error común es creer que el valor en efectivo aumenta el beneficio por fallecimiento. Esto sólo es cierto en ciertos tipos de políticas permanentes; en la mayoría de las pólizas no aumenta el beneficio por fallecimiento.

El valor del dinero en efectivo crece a un ritmo que depende del tipo de póliza. Por ejemplo, en una póliza de vida universal regular, crece en función de las tasas de interés actuales, mientras que en una póliza de vida universal variable, el propietario invierte el valor en efectivo en el mercado de valores (y crece en consecuencia). Por lo general, se necesitan al menos algunos años para que el valor en efectivo alcance niveles suficientes para obtener un préstamo.

Cómo funciona un préstamo de seguro de vida

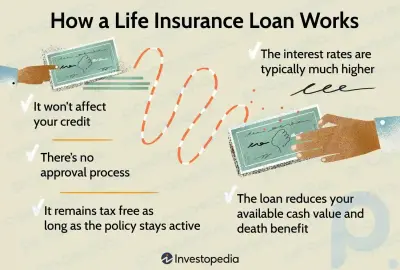

A diferencia de un préstamo bancario o una tarjeta de crédito, los préstamos de póliza no afectan su crédito y no existe un proceso de aprobación ni verificación de crédito, ya que esencialmente usted está pidiendo prestado a usted mismo. Al pedir prestado bajo su póliza, no se requiere explicación sobre cómo planea usar el dinero, por lo que puede usarse para cualquier cosa, desde facturas hasta gastos de vacaciones y una emergencia financiera.

El IRS tampoco reconoce el préstamo como ingreso, por lo tanto, permanece libre de impuestos siempre que la póliza permanezca activa (siempre que no sea un contrato de dotación modificado ). Todavía se espera que el préstamo de la póliza se pague con intereses (aunque las tasas de interés suelen ser mucho más bajas que las de un préstamo bancario o una tarjeta de crédito) y no hay ningún pago mensual obligatorio.

Un préstamo de póliza reduce su valor en efectivo disponible y su beneficio por fallecimiento. Si aprueba mientras debe dinero por un préstamo de seguro de vida, reducirá la cantidad que reciben sus beneficiarios.

Pagar el préstamo

Incluso con tasas de interés bajas y un calendario de pago flexible, es importante que pague el préstamo de manera oportuna, además de los pagos regulares de sus primas. Si no se paga, se agregan intereses al saldo y se acumulan, lo que pone su préstamo en riesgo de exceder el valor en efectivo de la póliza y provocar que su póliza caduque. Si eso sucede, es probable que deba impuestos sobre el monto que pidió prestado.

Las compañías de seguros generalmente brindan muchas oportunidades para mantener el préstamo al día y evitar su caducidad. Si el préstamo no se devuelve antes del fallecimiento de la persona asegurada, el monto del préstamo más los intereses adeudados se resta del monto que los beneficiarios recibirán del beneficio por fallecimiento.

Información del asesor

Steve Kobrin, LUTCF

La firma de Steven H. Kobrin, LUTCF, Fair Lawn, Nueva Jersey

Puede pedir dinero prestado a un seguro de vida que tenga una cuenta de efectivo para utilizar mientras el asegurado esté vivo. Pero aquí hay tres peligros potenciales:

- Reduces el beneficio por fallecimiento: Sacar dinero de la póliza de seguro de vida mientras estás vivo podría reducir el beneficio por fallecimiento.

- Usted manipula la garantía: Las garantías permanentes del seguro se basan en determinadas suposiciones. La principal de ellas es que cumplirá con los pagos de sus primas y acumulará efectivo en un cierto nivel. Si retira efectivo, puede agotar el monto requerido para garantizar la garantía.

- Terminas pagando más dinero: Algunas pólizas permanentes incluso asegurarán la garantía cuando saques efectivo, pero a un costo que podría obligarte a pagar más prima para cubrir la diferencia.

¿Cuánto puede pedir prestado contra su póliza de seguro de vida?

Cada compañía de seguros tendrá reglas diferentes, pero en general, lo máximo que puede pedir prestado contra su seguro de vida es hasta el 90% de su valor en efectivo.

¿Qué tan pronto se puede pedir prestado contra una póliza de seguro de vida?

Puede pedir prestado una póliza de seguro de vida tan pronto como haya suficiente valor en efectivo acumulado para solicitar un préstamo por la cantidad que necesita. Dependiendo de cómo esté estructurada su póliza, esto puede tardar varios años en acumularse.

¿Contra qué tipos de pólizas de seguro de vida puede pedir prestado?

Puede pedir prestado pólizas de seguro de vida permanentes que generan valor en efectivo. Por lo general, estos incluirían pólizas de vida entera y de vida universal (UL). No puede pedir prestado contra una póliza a plazo ya que no tiene ningún valor en efectivo asociado.

¿Puedo pedir prestado contra una póliza de vida a término?

No. Debido a que el seguro temporal no tiene un componente de valor en efectivo, no hay nada que pedir prestado.

La línea de fondo

El seguro de vida permanente que acumula un valor en efectivo puede proporcionar ciertos beneficios en vida, además de su beneficio por fallecimiento. Entre ellas se incluye la capacidad de pedir prestado contra el valor en efectivo de la póliza y realizar retiros de valor en efectivo . Cuando usted toma un préstamo contra su póliza, su aseguradora le presta el dinero y utiliza el efectivo de su póliza como garantía; en realidad, usted no retira dinero de la póliza en sí. Esto significa que el valor en efectivo de la póliza puede seguir acumulándose, pero es importante consultar con su compañía de seguros cómo se determinarán y pagarán los intereses y los dividendos cuando tenga un préstamo activo.

Los préstamos para políticas pueden ser herramientas financieras útiles, pero también pueden crear turbulencias financieras. Si no realiza los pagos de intereses, su póliza podría caducar y el monto total del préstamo podría estar sujeto a impuestos. Y si fallece, el monto del préstamo y los intereses adeudados se deducirán del beneficio por fallecimiento, lo que podría afectar significativamente a sus beneficiarios. Asegúrese de considerar detenidamente los pros y los contras de los préstamos para pólizas de seguro de vida en el contexto de su situación antes de contratar uno.