Bugünün Mortgage Oranları ve Trendleri - 8 Nisan 2024

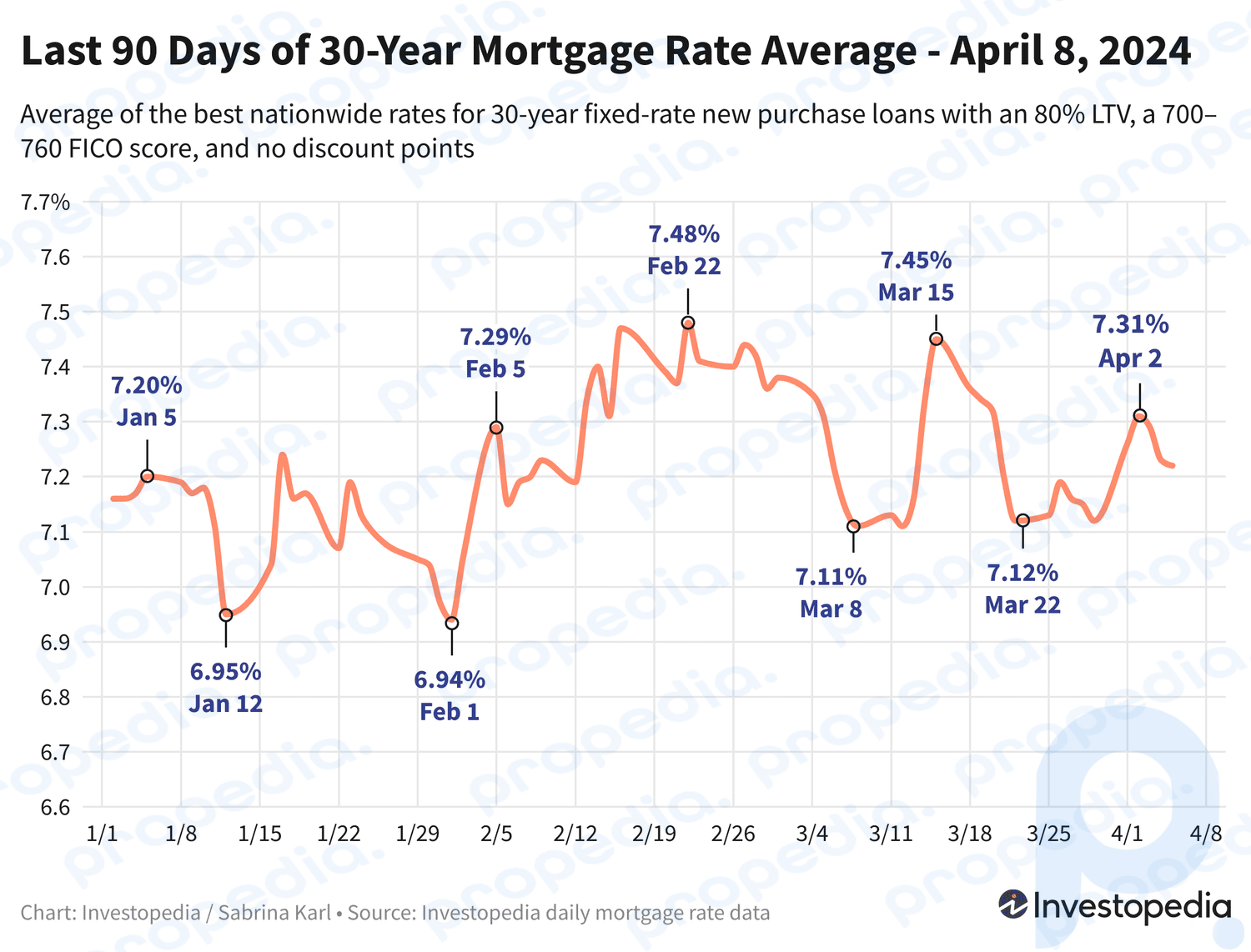

30 yıllık yeni satın alma ipoteği ortalaması Cuma günü üçüncü günde de düşüş göstererek haftayı %7,22 seviyesinde tamamladı. Diğer yeni satın alma ipotek oranlarının çoğunluğu da aynı seviyede kaldı veya küçük bir hareket gördü, ancak 15 yıllık ortalamada kayda değer bir artış görüldü.

Oranlar kredi verenler arasında büyük farklılıklar gösterdiğinden, aradığınız ev kredisi türü ne olursa olsun, en iyi ipotek seçeneğini bulmak için araştırma yapmak ve oranları düzenli olarak karşılaştırmak her zaman akıllıca olacaktır.

Bugünün En İyi Mortgage Oranlarını Karşılaştırın - 26 Nisan 2024Bugünkü Mortgage Oranı Ortalamaları: Yeni Alım

30 yıllık yeni ipotek faizleri, önceki iki günde 8 puan düştükten sonra Cuma günü bir baz puan daha yükseldi. Şimdi %7,22'ye düşen ortalama, kabaca Mart ayının en düşük seviyesi olan %7,11'in onda biri kadar üzerinde.

30 yıllık kredi faizleri, 30 yıllık ortalamanın %6'lık yüksek bölgeye düştüğü Şubat ayının başına kıyasla yüksek kalmayı sürdürüyor. Ancak ortalama hala Ekim ayındaki 23 yılın tarihi zirvesi olan %8,45'in oldukça altında.

Yeni satın alınan 15 yıllık ipotekler, Cuma günü kayda değer bir artış gören yalnızca iki kredi türünden biriydi. 10 baz puan yükselen 15 yıllık ortalama şu anda %6,57 seviyesinde; bu, yeni yılın hemen öncesinde görülen yedi ayın en düşük seviyesi olan %6,10'dan neredeyse yarım puan daha pahalı. Ancak 15 yıllık krediler hâlâ geçen sonbahardaki ortalama %7,59'dan (2000'den bu yana en yüksek seviye) çok daha uygun fiyatlı.

Bu arada 30 yıllık devasa ortalama, hafta ortasında tek bir gün için %7'nin üzerine çıktıktan sonra Cuma günü %6,95'te sabit kaldı; Kasım ortasından bu yana ilk kez bu eşiğin üzerine çıktı. Her ne kadar 2009 öncesindeki günlük tarihsel jumbo oranları mevcut olmasa da, geçen Ekim ayında ulaşılan %7,52'lik zirvenin, 20 yılı aşkın süredir en pahalı 30 yıllık jumbo ortalaması olduğu tahmin ediliyor.

Neredeyse tüm yeni satın alma kredisi türlerinin oranları Cuma günü ya sabit kaldı ya da sadece birkaç baz puan arttı. 15 yıllık kredilerin yanı sıra, çift haneli baz puanlarla yükselen diğer tek yeni alım ortalaması, ortalama 13 puanlık artış gösteren devasa 15 yıllık faiz oranları oldu.

Haftalık Freddie Mac Ortalaması

Freddie Mac her perşembe öğleden sonra haftalık ortalama 30 yıllık ipotek faiz oranlarını yayınlıyor. Geçen haftanın okuması 3 baz puan artışla %6,82'ye yükseldi. Ekim ayının sonlarında Freddie Mac'in ortalaması %7,79 ile tarihi bir zirveye ulaşmıştı; bu da son 23 yılın en yüksek seviyesiydi. Ancak o zamandan bu yana önemli ölçüde düşüş gösterdi ve Ocak ortasında %6,60 gibi son bir düşük seviyeye geriledi.

Freddie Mac'in ortalaması iki önemli nedenden dolayı bizim 30 yıllık ortalamamızdan farklıdır. İlk olarak Freddie Mac, önceki beş günün oranlarını harmanlayan haftalık bir ortalamayı hesaplarken, Propedia ortalamalarımız günlük olup, oran hareketinin daha kesin ve zamanlı bir göstergesini sunar. İkincisi, Freddie Mac'in anketindeki oranlar indirim puanlarıyla fiyatlandırılan kredileri içerebilirken, Propedia'nın ortalamaları yalnızca sıfır puanlı kredileri içeriyor.

Bugünün Mortgage Oranı Ortalamaları: Yeniden Finansman

Yeniden finansman oranları Cuma günü yeni satın alan kardeşlerine göre biraz daha karışıktı. 30 yıllık refi ortalaması büyük oranda emsaliyle aynı doğrultuda düşüş göstererek 2 baz puan düştü ve 30 yıllık yeni alım ile refi oranları arasındaki farkı 23 baz puan gibi dar bir seviyede bıraktı. Ancak VA ve FHA 30 yıllık refi ortalamaları sırasıyla 24 ve 15 baz puan düşerek kayda değer düşüşler gördü.

Bu arada Cuma gününün 15 yıllık refi ortalaması önceki gün kaybettiği 6 baz puanı geri alırken, 30 yıllık jumbo refi oranları sağlam kaldı. Küçük bir hareketten fazlasını gösteren diğer refi ortalaması, Cuma günü 13 baz puan yükselen refi ortalaması olan devasa 15 yıllık kredilerdi.

Mortgage Hesaplayıcımızla farklı kredi senaryoları için aylık ödemeleri hesaplayın.

Burada gördüğünüz oranlar genellikle internette reklamını yaptığınız teaser oranlarıyla doğrudan karşılaştırılamaz, çünkü bu oranlar en cazip oranlar olarak seçilmiştir ve bu oranlar ortalamadır. Teaser oranları, puanların önceden ödenmesini içerebilir veya ultra yüksek kredi puanına sahip veya normalden daha küçük bir krediye sahip varsayımsal bir borçluya dayalı olabilir. Nihai olarak güvence altına alacağınız ipotek oranı, kredi puanınız, geliriniz ve daha fazlası gibi faktörlere dayalı olacaktır, dolayısıyla burada gördüğünüz ortalamalardan farklılık gösterebilir.

Eyaletlere Göre Mortgage Oranları

Mevcut en düşük ipotek oranları, kullandırımın gerçekleştiği eyalete bağlı olarak değişir. İpotek oranları, bireysel kredi verenlerin değişen risk yönetimi stratejilerine ek olarak kredi puanı, ortalama ipotek kredisi türü ve büyüklüğündeki eyalet düzeyindeki değişikliklerden etkilenebilir.

Salı günü 30 yıllık yeni satın alma oranlarının en ucuz olduğu eyaletler Mississippi, Vermont, Louisiana, Rhode Island, Hawaii, Iowa ve New York olurken, ortalama oranların en yüksek olduğu eyaletler ise Minnesota, Arizona, Idaho, Maryland, Nevada, Oregon oldu. ve Washington.

Mortgage Oranlarının Yükselmesine veya Düşmesine Ne Sebep Olur?

Mortgage oranları, aşağıdaki gibi makroekonomik ve sektör faktörlerinin karmaşık etkileşimi ile belirlenir:

- Tahvil piyasasının seviyesi ve yönü, özellikle 10 yıllık Hazine getirileri

- Federal Rezerv'in özellikle tahvil alımı ve devlet destekli ipotek finansmanı ile ilgili mevcut para politikası

- Mortgage kredisi verenler ve kredi türleri arasındaki rekabet

Dalgalanmalara aynı anda bunlardan herhangi biri neden olabileceğinden, değişikliği herhangi bir faktöre bağlamak genellikle zordur.

Makroekonomik faktörler, ipotek piyasasını 2021'in büyük bölümünde nispeten düşük tuttu. Özellikle Federal Reserve, salgının ekonomik baskılarına yanıt olarak milyarlarca dolarlık tahvil satın alıyordu. Bu tahvil satın alma politikası ipotek faiz oranlarının önemli bir etkenidir.

Ancak Kasım 2021'den itibaren Fed, tahvil alımlarını aşağı doğru azaltmaya başladı ve Mart 2022'de net sıfıra ulaşana kadar her ay büyük kesintiler yaptı.

O dönemden Temmuz 2023'e kadar Fed, onlarca yıldır yüksek enflasyonla mücadele etmek için federal fon oranlarını agresif bir şekilde artırdı. Federal fon oranı ipotek oranlarını etkileyebilirken, bunu doğrudan yapmaz. Aslında, federal fon oranı ve ipotek oranları zıt yönlerde hareket edebilir.

Ancak Fed'in 2022 ve 2023'teki faiz artışlarının tarihi hızı ve büyüklüğü göz önüne alındığında - gösterge faiz oranını 16 ayda 5,25 yüzde puan yükselterek - federal fon oranının dolaylı etkisi bile son iki yılda ipotek faiz oranlarında dramatik bir yukarı yönlü etkiye yol açtı. yıllar.

Fed, Temmuz ayından bu yana federal fon faizini mevcut seviyesinde tutuyor ve 20 Mart'ta açıklanan art arda beşinci faiz indirimine gidiyor. Enflasyon önemli ölçüde gerilese de hâlâ Fed'in %2 hedefinin üzerinde. Merkez bankası enflasyonun yeterince ve güvenilir bir şekilde düştüğünden emin oluncaya kadar faiz indirimine başlama konusunda tereddütlü olduğunu söyledi.

Yine de, Fed komitesi üyeleri toplu olarak 2024'te faiz indirimi yapmayı bekliyor. 20 Mart'taki toplantı, Fed'in "nokta grafiği" tahmininin en son bölümünü içeriyordu; bu tahmin, 19 Fed üyesi arasındaki ortalama beklentinin üç faiz indirimi yönünde olduğunu gösteriyordu; toplam 0,75 yüzde puan - yıl sonuna kadar. Nokta grafiği ayrıca 2025 ve 2026'da beklenen benzer faiz indirimlerini gösteriyor.

Fed bu yıl altı toplantı daha düzenleyecek ve bir sonraki toplantının 30 Nisan ile 1 Mayıs arasında yapılması planlanıyor.

Mortgage Oranlarını Nasıl Takip Ediyoruz

Yukarıda belirtilen ulusal ortalamalar, kredi/değer oranının (LTV) %80 olduğu ve FICO kredi puanının 700-760 arasında olduğu bir başvuru sahibi varsayılarak, ülkenin 200'den fazla büyük kredi vereninin sunduğu en düşük orana göre hesaplanmıştır. menzil. Ortaya çıkan oranlar, müşterilerin kredi verenlerden niteliklerine göre gerçek fiyat teklifleri alırken görmeyi beklemeleri gerekenleri temsil etmektedir ve reklamı yapılan teaser fiyatlardan farklı olabilir.

En iyi eyalet oranlarına ilişkin haritamız için, aynı parametreler olan %80 LTV ve 700-760 arasında bir kredi puanı varsayılarak, ankete katılan bir kredi verenin şu anda bu eyalette sunduğu en düşük oran listelenmiştir.