O declínio de 3 dias retornou a média de 30 anos para 6% do território

Depois de oscilar um pouco acima de 7% por mais de uma semana, as taxas de hipotecas de 30 anos caíram novamente para a faixa superior de 6%. Com uma grande queda na segunda-feira e dois dias anteriores de quedas, a média principal caiu para 6,94%. As taxas para quase todos os outros tipos de hipotecas de compra também caíram na segunda-feira.

Como as taxas variam amplamente entre os credores, é sempre uma boa ideia procurar a melhor opção de hipoteca e comparar as taxas regularmente, independentemente do tipo de empréstimo residencial que você procura.

Compare as melhores taxas de hipoteca hoje - 18 de junho de 2024Médias atuais das taxas de hipoteca: nova compra

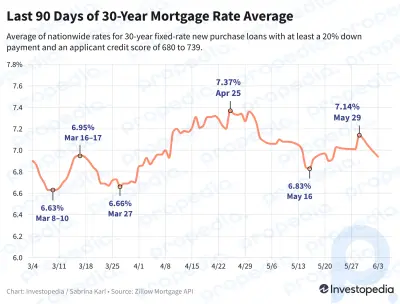

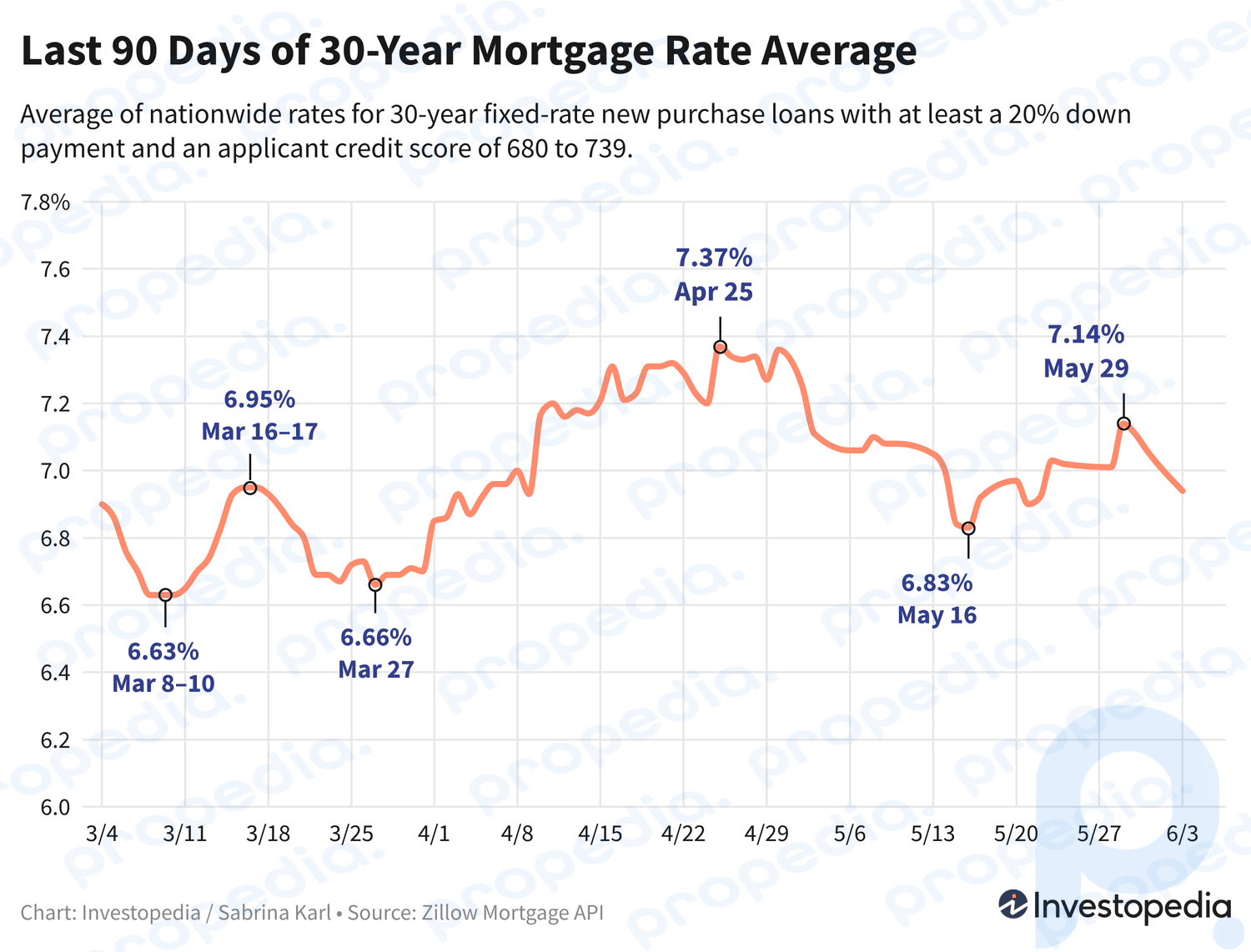

Depois de terminar a semana passada com uma queda de 8 pontos base em dois dias, as taxas de hipotecas de 30 anos caíram mais 12 pontos base na segunda-feira. Isso empurra a taxa média de 30 anos para menos de 7%, para uma nova leitura de 6,94%. Isso não está muito acima do mínimo de 6,83% observado em 16 de maio.

As taxas das hipotecas de 30 anos ainda estão elevadas em comparação com o início de fevereiro, quando a média caiu para 6,36%. Mas as taxas actuais estão bem abaixo do máximo histórico dos últimos 23 anos, de 8,01%, que vimos em Outubro.

Enquanto isso, as novas taxas de hipotecas de 15 anos para compra caíram 8 pontos base na segunda-feira, reduzindo a média para 6,16%. Em meados de maio, as taxas de 15 anos caíram para 5,96%, a marca mais baixa em sete semanas. Embora seja agora mais elevada, a média actual dos últimos 15 anos ainda está consideravelmente abaixo do pico de 7,08% registado no Outono passado – o nível mais elevado registado desde 2000.

As taxas Jumbo de 30 anos também subtraíram 5 pontos base na segunda-feira, reduzindo a taxa média para 6,99%. Isso se compara a uma alta recente de 7,30%. Embora as taxas jumbo históricas diárias não tenham sido publicadas antes de 2009, estima-se que o pico de 8,14% alcançado no outono passado foi a média jumbo mais cara de 30 anos em mais de 20 anos.

As taxas para quase todos os novos tipos de empréstimos para compras caíram na segunda-feira, muitos deles em pontos base de dois dígitos. As únicas novas taxas de compra a subir foram as hipotecas jumbo 5/6 com taxa ajustável, que ganharam 5 pontos base em média.

A média semanal do Freddie Mac

Todas as quintas-feiras, o Freddie Mac publica uma média semanal das taxas de hipotecas de 30 anos. A leitura da semana passada subiu 9 pontos base, para 7,03%, após três quedas semanais. Em outubro, porém, a média do Freddie Mac atingiu um pico histórico de 23 anos de 7,79%. Mais tarde, caiu significativamente, registando um mínimo de 6,60% em meados de Janeiro.

A média do Freddie Mac difere do que relatamos para as taxas de 30 anos porque o Freddie Mac calcula uma média semanal que combina as taxas dos cinco dias anteriores. Em contraste, a nossa média de 30 anos da Propedia é uma leitura diária, oferecendo um indicador mais preciso e oportuno do movimento das taxas. Além disso, os critérios para empréstimos incluídos (por exemplo, valor do pagamento inicial, pontuação de crédito, inclusão de pontos de desconto) variam entre a metodologia do Freddie Mac e a nossa.

Médias atuais das taxas de hipoteca: refinanciamento

O movimento da taxa de refinanciamento foi mais misto na segunda-feira do que o visto para novas taxas de compra. As médias calculadas para alguns tipos de empréstimos refinanciados são atualmente bastante voláteis devido ao facto de se basearem numa pequena amostra de cotações de taxas, uma vez que poucos proprietários estão atualmente a refinanciar.

Calcule pagamentos mensais para diferentes cenários de empréstimo com nossa Calculadora de Hipoteca.

As tarifas que você vê aqui geralmente não são comparadas diretamente com as tarifas promocionais que você vê anunciadas on-line, uma vez que essas tarifas são escolhidas a dedo como as mais atraentes, enquanto as tarifas que publicamos são médias. As taxas teaser podem envolver o pagamento antecipado de pontos ou podem ser baseadas em um mutuário hipotético com uma pontuação de crédito ultra-alta ou em um empréstimo menor do que o normal. A taxa de hipoteca que você garantirá será baseada em fatores como sua pontuação de crédito, renda e muito mais, portanto, pode variar das médias que você vê aqui.

Taxas de hipoteca por estado

As taxas de hipoteca mais baixas disponíveis variam dependendo do estado onde ocorrem as originações. As taxas de hipoteca podem ser influenciadas por variações em nível estadual na pontuação de crédito, tipo e tamanho médio do empréstimo hipotecário, além das diversas estratégias de gerenciamento de risco dos credores individuais.

Os estados com as taxas de novas compras de 30 anos mais baratas na segunda-feira foram Nova York, Tennessee, Carolina do Norte, Colorado, Utah, Idaho e Michigan, enquanto os estados com as taxas médias mais altas foram West Virginia, Washington, DC, Maryland, Dakota do Norte , Iowa, Carolina do Sul, Dakota do Sul e Virgínia.

O que faz com que as taxas de hipoteca subam ou caiam?

As taxas de hipoteca são determinadas por uma interação complexa de fatores macroeconômicos e industriais, tais como:

- O nível e a direção do mercado de títulos, especialmente os rendimentos do Tesouro de 10 anos

- A atual política monetária do Federal Reserve, especialmente no que se refere à compra de títulos e ao financiamento de hipotecas apoiadas pelo governo

- Concorrência entre credores hipotecários e entre tipos de empréstimo

Como as flutuações podem ser causadas por vários deles ao mesmo tempo, geralmente é difícil atribuir a mudança a qualquer fator específico.

Os factores macroeconómicos mantiveram o mercado hipotecário relativamente baixo durante grande parte de 2021. Em particular, a Reserva Federal tinha comprado milhares de milhões de dólares em obrigações em resposta às pressões económicas da pandemia. Esta política de compra de títulos é um grande influenciador das taxas hipotecárias.

Mas a partir de Novembro de 2021, a Fed começou a reduzir gradualmente as suas compras de obrigações, fazendo reduções consideráveis todos os meses até atingir o zero líquido em Março de 2022.

Entre essa altura e Julho de 2023, a Fed aumentou agressivamente a taxa dos fundos federais para combater a inflação elevada em décadas. Embora a taxa dos fundos federais possa influenciar as taxas de hipotecas, não o faz diretamente. Na verdade, a taxa dos fundos federais e as taxas hipotecárias podem mover-se em direcções opostas.

Mas dada a velocidade e magnitude históricas dos aumentos das taxas do Fed em 2022 e 2023 – aumentando a taxa de referência em 5,25 pontos percentuais ao longo de 16 meses – mesmo a influência indireta da taxa dos fundos federais resultou num impacto ascendente dramático nas taxas hipotecárias nos últimos dois anos. anos.

O Fed tem mantido a taxa dos fundos federais no seu nível atual desde julho, com a sexta manutenção consecutiva da taxa anunciada em 1 de maio. Embora a inflação tenha diminuído consideravelmente, ainda está acima do nível-alvo do Fed de 2%. Até que o banco central se sinta confiante de que a inflação está a cair de forma suficiente e sustentável, disse que está hesitante em começar a cortar as taxas.

O Fed realizará mais cinco reuniões este ano, com a próxima marcada para 12 de junho.

Como rastreamos as taxas de hipoteca

As médias nacionais e estaduais citadas acima são fornecidas através da API Zillow Mortgage, assumindo uma relação empréstimo-valor (LTV) de 80% (ou seja, um pagamento inicial de pelo menos 20%) e uma pontuação de crédito do requerente no Faixa 680–739. As taxas resultantes são representativas do que os clientes devem esperar ver ao receber cotações reais de credores com base em suas qualificações, que podem variar das taxas promocionais anunciadas. © Zillow, Inc., 2024. O uso está sujeito aos Termos de Uso da Zillow.