30年国債金利は2か月ぶりの低水準に

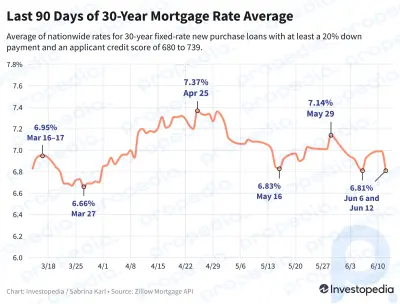

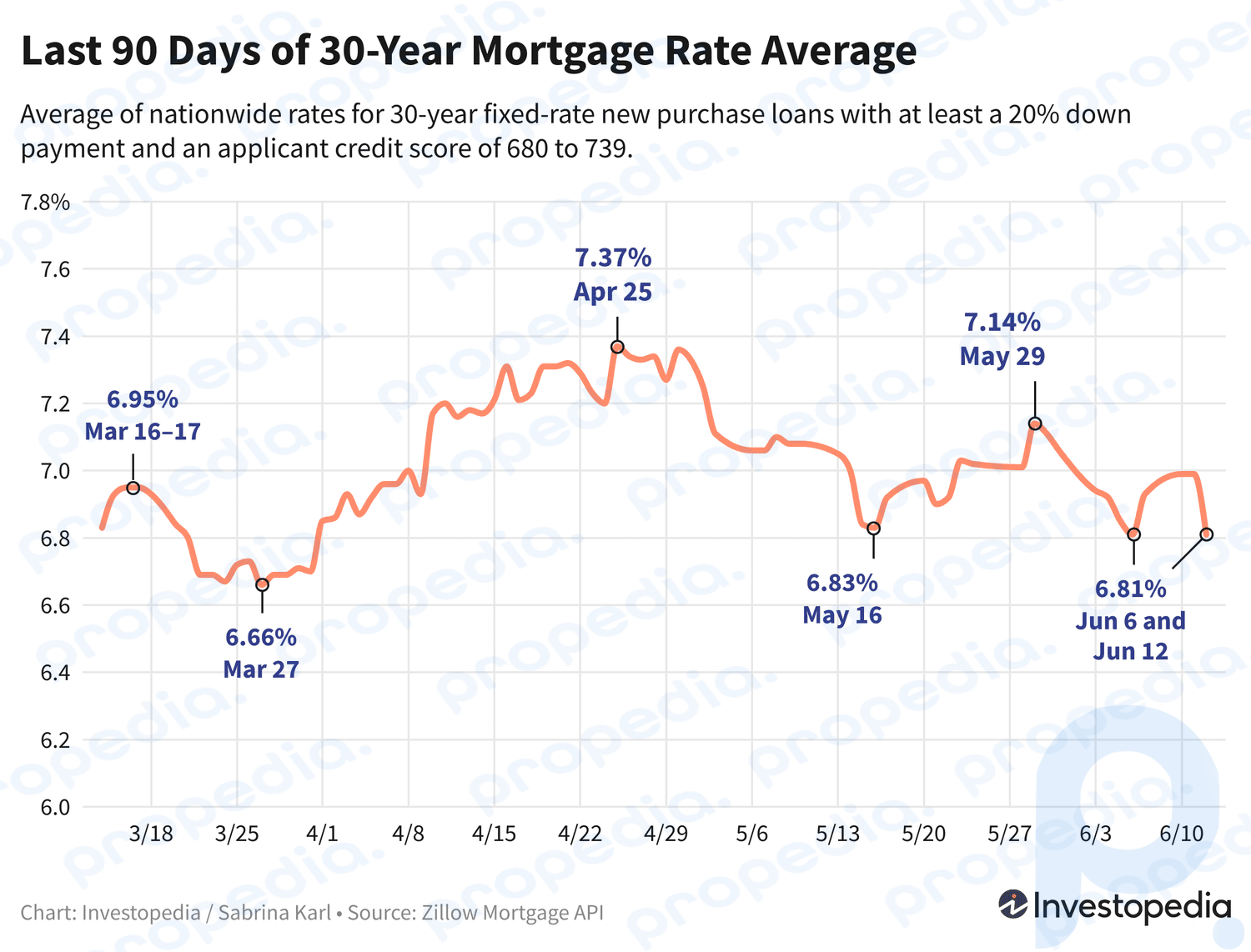

インフレに関する喜ばしいニュースを受けて、30年住宅ローン金利は水曜日に急落した。ほぼ0.2パーセントポイント下落し、30年平均は6.81%にまで下がった。ほぼすべての住宅ローンの平均金利が下落し、その多くは2桁のベーシスポイント下落した。

金利は貸し手によって大きく異なるため、希望する住宅ローンの種類に関係なく、最適な住宅ローンオプションを探し、定期的に金利を比較することが常に賢明です。

今日の最高の住宅ローン金利を比較 - 2024 年 6 月 18 日今日の住宅ローン金利平均: 新規購入

昨日発表された最新の消費者物価指数の後、30年住宅ローン金利は劇的に18ベーシスポイント低下した。これにより、主要平均金利は6.81%に戻り、約1週間前に記録された2か月ぶりの低水準に戻った。先週の安値から今日まで、平均金利は6.99%に上昇した。

30年住宅ローンの金利は、平均が6.36%に急落した2月初旬に比べると依然として高い。しかし、現在の金利は、10月に記録した23年ぶりの高水準8.01%をはるかに下回っている。

15年住宅ローンの新規購入金利も水曜日に大幅に低下し、ほぼ0.25パーセントポイント下落して、4週間ぶりに6%の閾値を下回った。現在、15年住宅ローンの平均は5.96%で、2000年以降で最高水準だった昨年秋のピーク7.08%を大きく下回っている。

一方、30年ジャンボ債の金利は水曜日にわずかに下落し、わずか5ベーシスポイントの下落となった。それでも、30年ジャンボ債の平均金利は7%を下回り、5月の最高金利7.30%を大きく下回る。2009年以前には日次ジャンボ債金利は公表されていなかったが、昨年秋に記録した8.14%のピークは、過去20年以上で最も高額な30年ジャンボ債の平均金利だったと推定されている。

フレディマックの週次平均

フレディマックは毎週木曜日に、30年住宅ローン金利の週平均を発表している。今週の金利は、過去2か月間7%以上で推移した後、4ベーシスポイント下落して6.95%となった。10月には、フレディマックの平均金利は23年ぶりの高値となる7.79%に達した。その後大幅に下落し、1月中旬には6.60%の最低値を記録した。

Freddie Mac の平均は、当社が 30 年金利について報告するものとは異なります。これは、Freddie Mac が過去 5 日間の金利をブレンドした週平均を計算するためです。対照的に、Propedia の 30 年平均は日次で示され、金利の動きに関するより正確でタイムリーな指標を提供します。さらに、含まれるローンの基準 (頭金の額、信用スコア、割引ポイントの組み込みなど) は、Freddie Mac の方法論と当社独自の方法論で異なります。

今日の住宅ローン金利平均: 借り換え

多くの種類のローンの借り換え金利も水曜日に2桁の変動を見せた。30年および15年の借り換え金利の平均はともに22ベーシスポイント低下し、30年ジャンボ借り換え金利の平均は23ポイント低下した。

住宅ローン計算機を使用して、さまざまなローンシナリオの月々の支払額を計算します。

ここで表示される金利は、通常、オンラインで宣伝されているティーザー金利と直接比較することはできません。これらの金利は最も魅力的なものとして厳選されているのに対し、ここで表示される金利は平均だからです。ティーザー金利には、事前にポイントを支払うことが含まれる場合や、非常に高いクレジット スコアを持つ仮想の借り手や、通常よりも少額のローンを前提としている場合があります。最終的に確保する住宅ローン金利は、クレジット スコア、収入などの要素に基づいて決まるため、ここで表示される平均とは異なる場合があります。

州別の住宅ローン金利

利用可能な最低住宅ローン金利は、融資が行われる州によって異なります。住宅ローン金利は、州レベルの信用スコア、平均的な住宅ローンの種類と規模の違い、さらに個々の貸し手のリスク管理戦略の違いによって影響を受ける可能性があります。

水曜日の30年住宅ローン新規購入率が最も低かった州はニューヨーク、ユタ、ワシントン、コロラド、ジョージア、ノースカロライナで、平均率が最も高かった州はウェストバージニア、アラスカ、ノースダコタ、ワシントンDC、アイオワ、ミシシッピ、モンタナ、ネブラスカだった。

住宅ローン金利が上昇または下落する原因は何ですか?

住宅ローンの金利は、次のようなマクロ経済要因と業界要因の複雑な相互作用によって決まります。

- 債券市場、特に10年国債利回りの水準と方向性

- 連邦準備制度理事会の現在の金融政策、特に債券購入と政府保証住宅ローンの資金調達に関連して

- 住宅ローン貸し手間およびローンの種類間の競争

変動は一度に複数の要因によって引き起こされる可能性があるため、通常、変化を 1 つの要因に帰することは困難です。

マクロ経済要因により、住宅ローン市場は2021年の大半にわたって比較的低水準にとどまっていた。特に、連邦準備制度理事会はパンデミックによる経済的圧力に対応して数十億ドルの債券を購入していた。この債券購入政策は住宅ローン金利に大きな影響を与えている。

しかし、2021年11月からFRBは債券購入の縮小を開始し、2022年3月に純ゼロに達するまで毎月大幅な削減を行った。

その時から2023年7月まで、FRBは数十年ぶりの高インフレに対抗するため、積極的にフェデラルファンド金利を引き上げました。フェデラルファンド金利は住宅ローン金利に影響を与える可能性がありますが、直接影響を与えるわけではありません。実際、フェデラルファンド金利と住宅ローン金利は反対方向に動くことがあります。

しかし、FRBの2022年と2023年の利上げの歴史的なスピードと規模(16か月間で基準金利を5.25パーセントポイント引き上げる)を考えると、フェデラルファンド金利の間接的な影響でさえ、過去2年間で住宅ローン金利に劇的な上昇をもたらしました。

連銀は7月以来フェデラルファンド金利を現在の水準に維持しており、昨日は7年連続の金利据え置きを発表した。インフレ率は大幅に低下しているものの、依然として連銀の目標水準である2%を上回っている。中央銀行はインフレ率が十分かつ持続的に低下していると確信できるまで、金利引き下げの開始をためらうとしている。

FRBは今年さらに4回の会合を開催し、次回は7月31日に終了する予定だ。

住宅ローン金利の追跡方法

上記の全国平均と州平均は、LTV(ローン対価値比率)が 80%(つまり、頭金が少なくとも 20%)で、申請者のクレジット スコアが 680~739 の範囲にあることを前提として、Zillow Mortgage API を通じてそのまま提供されています。結果として得られる利率は、資格に基づいて貸し手から実際の見積もりを受け取ったときに顧客が期待する利率を表しており、広告されているティーザー レートとは異なる場合があります。© Zillow, Inc., 2024。使用には Zillow 利用規約が適用されます。