Les taux à 30 ans ont légèrement augmenté

Après que le rapport sur l'inflation de mercredi ait abaissé jeudi les taux hypothécaires à leur plus bas niveau depuis fin mars, la moyenne des prêts hypothécaires sur 30 ans a légèrement augmenté de quelques points de base vendredi pour atteindre 6,81 %. Les taux ont également augmenté pour la plupart des autres types de prêts hypothécaires.

Étant donné que les taux varient considérablement selon les prêteurs, il est toujours judicieux de rechercher votre meilleure option hypothécaire et de comparer régulièrement les taux, quel que soit le type de prêt immobilier que vous recherchez.

Comparez les meilleurs taux hypothécaires aujourd'hui - 18 juin 2024Moyennes des taux hypothécaires d'aujourd'hui : nouvel achat

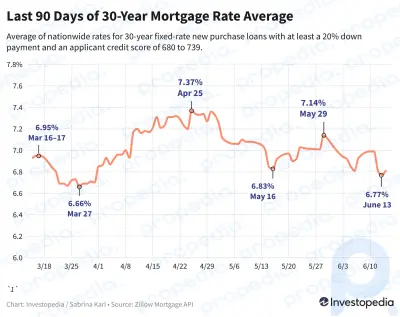

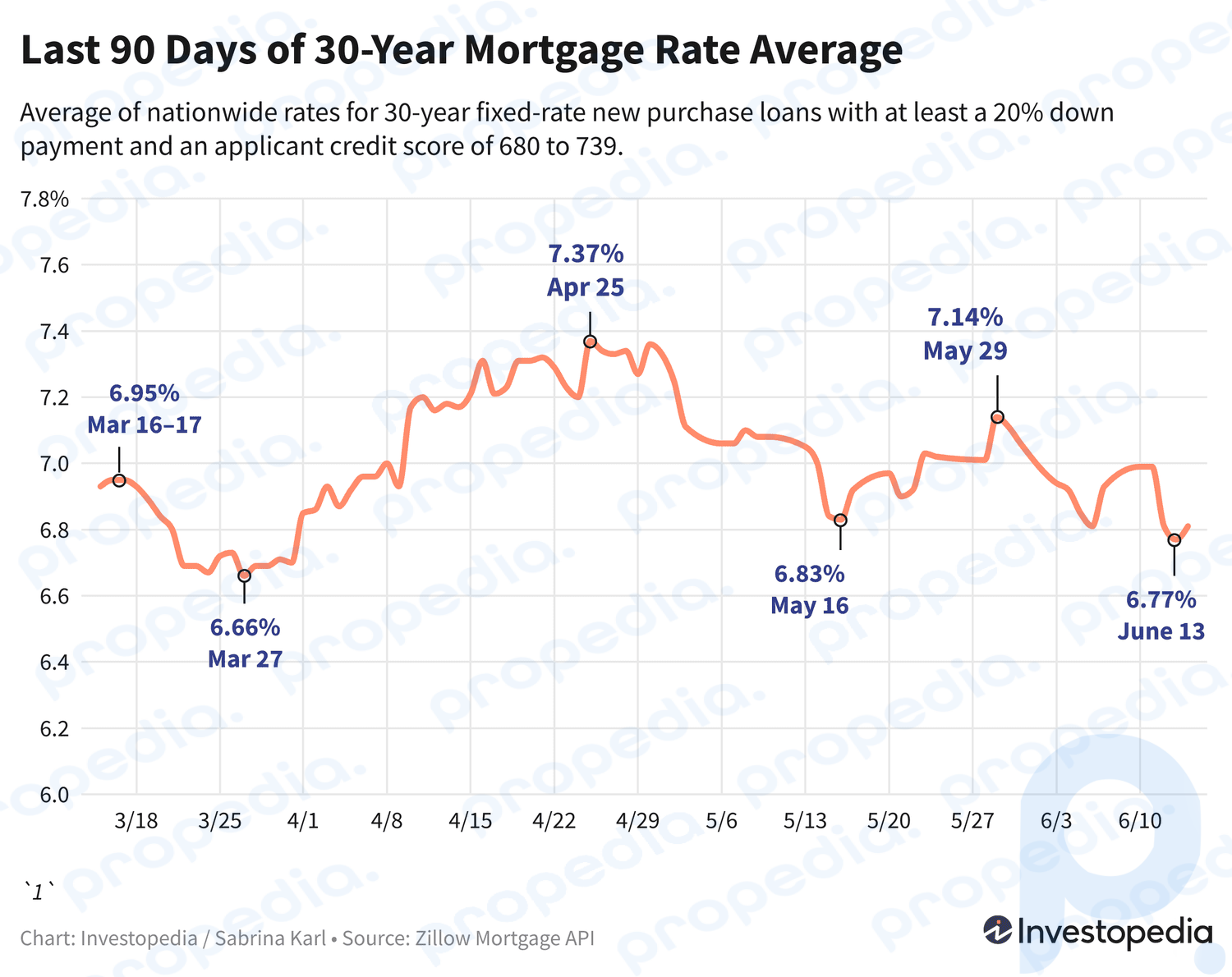

Le taux hypothécaire moyen sur 30 ans de vendredi était de 6,81 %, en hausse de 4 points de base par rapport à la veille. Cette légère hausse intervient après que les taux ont chuté de 22 points de base sur deux jours dans la foulée du dernier indice des prix à la consommation. publié mercredi. La moyenne de 6,77 % de jeudi était la marque la plus basse que nous ayons vue depuis le plus bas de 6,69 % du 29 mars.

Les taux des prêts hypothécaires à 30 ans sont toujours élevés par rapport à début février, où la moyenne avait chuté à 6,36 %. Mais les taux d'intérêt d'aujourd'hui sont bien inférieurs au sommet historique de 8,01 % sur 23 ans observé en octobre.

Les taux des nouveaux achats à 15 ans étaient quant à eux stables vendredi, après avoir chuté d'un tiers de point de pourcentage la semaine dernière pour atteindre une moyenne de 5,87 %. Cela a ramené les taux à 15 ans sous le seuil de 6 % pour la première fois en quatre semaines. La moyenne sur 15 ans est bien en dessous du sommet de 7,08 % de l'automne dernier, le niveau le plus élevé enregistré depuis 2000.

Les taux jumbo à 30 ans ont connu un changement plus notable vendredi. Grimpant de 13 points de base, la moyenne géante sur 30 ans est repassée au-dessus de la barre des 7%, à 7,09%. C'est légèrement en dessous du sommet de mai de 7,30 %. Bien que les taux géants historiques quotidiens n'aient pas été publiés avant 2009, on estime que le sommet de 8,14 % atteint l'automne dernier était la moyenne jumbo sur 30 ans la plus chère depuis plus de 20 ans.

La moyenne hebdomadaire de Freddie Mac

Chaque jeudi, Freddie Mac publie une moyenne hebdomadaire des taux hypothécaires sur 30 ans. Le chiffre de la semaine dernière a chuté de 4 points de base à 6,95 %, après avoir passé une grande partie des deux derniers mois au-dessus de 7 %. En octobre, la moyenne de Freddie Mac a atteint un sommet historique sur 23 ans de 7,79 %. Il a ensuite chuté de manière significative, enregistrant un point bas à 6,60% à la mi-janvier.

La moyenne de Freddie Mac diffère de celle que nous rapportons pour les taux sur 30 ans, car Freddie Mac calcule une moyenne hebdomadaire qui mélange les taux des cinq jours précédents. En revanche, notre moyenne Propedia sur 30 ans est une lecture quotidienne, offrant un indicateur plus précis et plus opportun de l’évolution des taux. De plus, les critères d'inclusion des prêts (par exemple, montant de l'acompte, pointage de crédit, inclusion de points de réduction) varient entre la méthodologie de Freddie Mac et la nôtre.

Moyennes des taux hypothécaires d’aujourd’hui : refinancement

L'évolution des taux pour les prêts hypothécaires de refinancement a été plus mitigée vendredi que pour les nouveaux prêts à l'achat. La moyenne refi à 30 ans a gagné 6 points de base, tandis que les moyennes refi à 15 ans et jumbo à 30 ans ont ajouté 12 et 11 points de base, respectivement. Cependant, les taux de certains autres types de prêts refi ont baissé.

Calculez les mensualités pour différents scénarios de prêt avec notre calculateur hypothécaire.

Les tarifs que vous voyez ici ne seront généralement pas comparables directement aux tarifs teaser que vous voyez annoncés en ligne, car ces tarifs sont sélectionnés comme les plus attractifs, alors que ces tarifs sont des moyennes. Les taux teaser peuvent impliquer le paiement de points à l’avance, ou ils peuvent être basés sur un emprunteur hypothétique avec une cote de crédit ultra élevée ou pour un prêt plus petit que la moyenne. Le taux hypothécaire que vous obtiendrez finalement sera basé sur des facteurs tels que votre cote de crédit, vos revenus, etc., il peut donc varier des moyennes que vous voyez ici.

Taux hypothécaires par État

Les taux hypothécaires les plus bas disponibles varient en fonction de l’État où se produisent les montages. Les taux hypothécaires peuvent être influencés par les variations au niveau de l'État en matière de cote de crédit, de type de prêt hypothécaire moyen et de taille, en plus des différentes stratégies de gestion des risques des prêteurs individuels.

Vendredi, les États offrant les taux d'achat de nouveaux titres sur 30 ans les moins chers étaient New York, la Caroline du Nord, la Floride, l'Utah, le Texas, la Pennsylvanie et Washington. Les États ayant les taux moyens les plus élevés étaient la Virginie occidentale, l’Alaska, Washington, DC, l’Iowa, le Dakota du Nord et le Dakota du Sud.

Qu’est-ce qui fait augmenter ou baisser les taux hypothécaires ?

Les taux hypothécaires sont déterminés par une interaction complexe de facteurs macroéconomiques et sectoriels, tels que :

- Le niveau et la direction du marché obligataire, en particulier les rendements du Trésor à 10 ans

- La politique monétaire actuelle de la Réserve fédérale, notamment en ce qui concerne l'achat d'obligations et le financement des prêts hypothécaires garantis par le gouvernement.

- Concurrence entre les prêteurs hypothécaires et entre les types de prêts

Étant donné que les fluctuations peuvent être causées par plusieurs de ces facteurs à la fois, il est généralement difficile d'attribuer le changement à un seul facteur.

Des facteurs macroéconomiques ont maintenu le marché hypothécaire à un niveau relativement bas pendant une grande partie de 2021. En particulier, la Réserve fédérale a acheté des milliards de dollars d'obligations en réponse aux pressions économiques de la pandémie. Cette politique d’achat d’obligations a une influence majeure sur les taux hypothécaires.

Mais à partir de novembre 2021, la Fed a commencé à réduire ses achats d’obligations à la baisse, en procédant à des réductions importantes chaque mois jusqu’à atteindre zéro net en mars 2022.

Entre cette date et juillet 2023, la Fed a augmenté de manière agressive le taux des fonds fédéraux pour lutter contre une inflation élevée depuis des décennies. Même si le taux des fonds fédéraux peut influencer les taux hypothécaires, il ne l’a pas directement. En fait, le taux des fonds fédéraux et les taux hypothécaires peuvent évoluer dans des directions opposées.

Mais étant donné la rapidité et l’ampleur historiques des hausses de taux de la Fed en 2022 et 2023 – augmentant le taux de référence de 5,25 points de pourcentage sur 16 mois – même l’influence indirecte du taux des fonds fédéraux a entraîné un impact à la hausse spectaculaire sur les taux hypothécaires au cours des deux derniers mois. années.

La Fed maintient le taux des fonds fédéraux à son niveau actuel depuis juillet, avec un septième maintien consécutif annoncé la semaine dernière. Même si l'inflation a considérablement diminué, elle reste supérieure à l'objectif de 2 % fixé par la Fed. Jusqu'à ce que la banque centrale soit convaincue que l'inflation diminue suffisamment et durablement, elle hésite à commencer à réduire les taux.

La Fed tiendra quatre réunions supplémentaires cette année, la prochaine devant se terminer le 31 juillet.

Comment nous suivons les taux hypothécaires

Les moyennes nationales et étatiques citées ci-dessus sont fournies telles quelles via l'API Zillow Mortgage, en supposant un ratio prêt/valeur (LTV) de 80 % (c'est-à-dire un acompte d'au moins 20 %) et un score de crédit du demandeur dans le Plage 680-739. Les taux qui en résultent sont représentatifs de ce à quoi les clients devraient s'attendre lorsqu'ils reçoivent des devis réels des prêteurs en fonction de leurs qualifications, qui peuvent différer des taux annoncés. © Zillow, Inc., 2024. L'utilisation est soumise aux conditions d'utilisation de Zillow.

Informations similaires

- Les taux hypothécaires restent proches de leur plus bas niveau depuis 2 semaines

- Les taux hypothécaires augmentent légèrement, mais restent proches de leur plus bas niveau depuis le printemps

- Les taux hypothécaires sur 30 ans augmentent légèrement, mais restent proches de leur plus bas niveau depuis le printemps